Die Grunderwerbsteuer kann sich bei Umstrukturierungen im Konzern schnell als Hemmnis herausstellen. Der Gesetzgeber hat daher für bestimmte Umstrukturierungsvorgänge eine Begünstigung in Form des § 6a GrEStG geschaffen, um die Bedingungen für Umstrukturierungen von Unternehmen krisenfest, planungssicher und mittelstandsfreundlicher auszugestalten. Lange Zeit war es ruhig um die Vorschrift, viele Fragen blieben mehr oder weniger ungeklärt und der seitens der Finanzverwaltung veröffentlichte Erlass war (natürlich) profiskalisch ausgestaltet.

Nun aber kommt Bewegung in die Sache, angefangen beim BFH-Urteil vom 21.08.2019 – II R 19/19 (s. hierzu auch meinen Blog-Beitrag vom 28.02.2020 „Grunderwerbsteuerbefreiung im Konzern – BFH gibt dem Gesetz einen Sinn“). Das FG Düsseldorf hat mit seinem Urteil vom 20.05.2020 – 7 K 820/17 GE nachgelegt und sich zum Verhältnis des herrschenden Unternehmens zum abhängigen Unternehmen geäußert. Konkret ging es um die Frage, ob auch ein nachrangiges Unternehmen in der Beteiligungskette als herrschendes Unternehmen im Sinne des § 6a GrEStG angesehen werden kann.

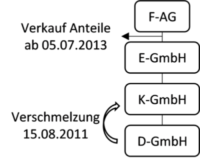

Im Streitfall bestand ein vierstöckiger Konzern aus Kapitalgesellschaften mit der F-AG an der Spitze und den jeweils nachgeordneten Gesellschaften E-GmbH, K-GmbH und D-GmbH. Die D-GmbH verfügte über Grundbesitz und wurde am 15.08.2011 auf die K-GmbH verschmolzen. Die zunächst gewährte Befreiung nach § 6a GrEStG wurde mit Wirkung für die Vergangenheit widerrufen, weil die F-AG ab dem 05.07.2013 Anteile an der E-GmbH verkaufte und so innerhalb der einzuhaltenden 5-jährigen Nachbehaltefrist unter die 95%-Grenze gelangte.

Nun ging es um die Frage, ob – so das Finanzamt – ausschließlich die F-AG als Konzernspitze herrschendes Unternehmen im Sinne des § 6a GrEStG sein kann oder – nach Auffassung des Klägers – nicht vielmehr die E-GmbH oder (was das FG aufwirft) die K-GmbH diese Stellung einnimmt. Je nach Sichtweise ist die Nachbehaltefrist verletzt worden oder nicht.

Die Frage, ob die E-GmbH oder K-GmbH relevant ist, ließ das FG offen, da in beiden Fällen die Voraussetzungen des § 6a GrEStG erfüllt waren und daher keine Entscheidungserheblichkeit bestand. Darüber hinaus schließt sich das FG der Auffassung des BFH an, dass das „Unternehmen“ im Sinne des § 6a GrEStG nicht umsatzsteuerlich zu bestimmen ist, sondern die Vorschrift mangels näherer gesetzlicher Eingrenzung für alle Rechtsträger im Sinne der Grunderwerbsteuer, die wirtschaftlich tätig sind, gilt.

Nun aber zur eigentlichen und vor allem spannenden Frage: Muss das herrschende Unternehmen stets der oberste Rechtsträger in der Beteiligungskette und damit in der Regel die Konzernspitze sein? Nein, zumindest nicht nach Auffassung des FG Düsseldorf. Herrschendes Unternehmen kann auch eine weitere – von der Konzernspitze abhängige – Gesellschaft in Bezug auf nachfolgende Gesellschaften sein. Zumindest lässt der Wortlaut der Vorschrift keinen anderen Schluss zu. Vielmehr ist allein entscheidend, dass ein Unternehmen innerhalb der Fristen des § 6a GrEStG in der relevanten Höhe an einer anderen Gesellschaft beteiligt war. Damit kann auch auf einen „Konzern im Konzern“ abgestellt werden.

Damit ist nicht die F-AG als herrschendes Unternehmen anzusehen und der Verkauf der Beteiligung an der E-GmbH unschädlich für die Steuervergünstigung nach § 6a GrEStG.

Ein Beitrag von:

-

- Steuerberater, LL.M.

- Zertifizierter Berater für Gemeinnützigkeit (IFU/ISM gGmbH)

- Mitarbeiter in der Steuerabteilung von BW PARTNER, Stuttgart

Warum blogge ich hier?

Steuerrecht lebt von Ideen, Gedanken und Vorstellungen. Man muss es probieren, diskutieren und streiten. Der Blog bietet die einfache Möglichkeit, einzelne Themen gezielt anzusprechen und den ein oder anderen Denkanstoß mitzugeben.